2025-04-30 10:22

迈瑞的高增长神话开始褪色?

01

国内业务增长低迷

预计2025Q3实现反弹

4月28日晚间,迈瑞发布2024年报及2025一季报。自其上市以来,国内市场首度遭遇增长“减速带”。

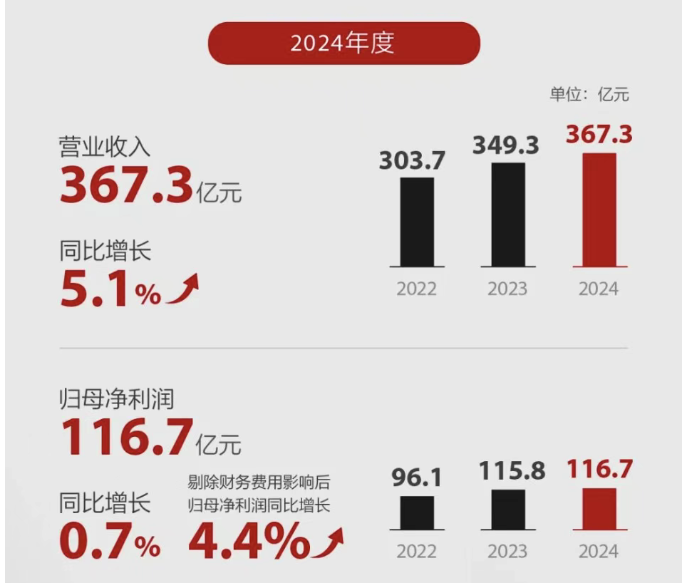

2024年迈瑞营收总额367.26亿元,较上年同期增长5.14%;归母净利润116.68 亿元,同比增长0.74%。对比2018-2023年连续的营收、净利润较高增长,去年增长大幅放缓。

危机在今年一季度更加明显,营收、净利润双双下滑。2025Q1营收总额82.37亿元,较上年同期下滑12.12%;归母净利润26.29 亿元,同比下滑16.81%。

研发方面,2024年迈瑞研发投入40.08 亿元,占同期营收的10.91%。2025年Q1研发投入8.47亿元,占营收的10.28%。

国内招标市场的变化,是增长不佳的主要原因之一。

2024年,迈瑞国内市场全年下降5.10%。据企业披露,收入下降主要由于医院设备招标采购疲软持续到了2024年11月份,同时体外诊断市场三季度开始受到DRG 2.0落地的暂时影响。

虽然去年12月份以来医疗设备的月度招标数据呈现持续复苏态势,但目前从公开招标到收入确认的时间差显著拉长,今年上半年国内收入实际反映的是去年招标的大幅下滑。今年一季度国内业务同比下降超过20%,但环比去年四季度增长了 50%以上。

相似的困境同样笼罩在国内其他医疗设备厂商之上,不过,行业震荡期不会持续太久。

迈瑞预计,随着2025年以来地方财政资金紧张的缓解、医疗专项债发行规模的反弹、发改委主导的医疗设备更新项目启动,预计国内市场将于今年第三季度增速回正,实现反弹。

此外,在国内招标市场整体低迷的大环境中,迈瑞部分业务也取得了新突破。

2024年迈瑞体外诊断产线年收入首次超越生命信息与支持产线,晋升为第一大业务板块,占公司整体收入的比重提升至37.48%。

受益于IVD联盟集采以及医疗行业整顿带来的头部集中化,迈瑞体外诊断市场占有率提升。根据迈瑞统计,其化学发光业务的市场排名再次前进一位,首次实现国内第三,生化业务的市场占有率首次超过15%。而中美关税风波如果持续,可能会在今年加速国内高端生化免疫市场的进口替代。

国内超声业务市场占有率首次超过30%,进一步巩固了市占率第一的行业。其中国产首款全身应用超高端超声ResonaA20首年上市即放量4亿元。

海外市场强驱动

关税风波影响几何?

与国内市场低迷相对的,是海外市场的可喜增长。2024年迈瑞国际收入占整体收入的比重进一步提升至约45%,2025Q1国际业务收入占比进一步提升至约47%。

海外业务的增长,为迈瑞跻身全球医疗器械第一梯队的目标打下良好基础。

去年,迈瑞国际市场增长21.28%。其中,在澳大利亚、泰国、印度等国家的带动下,亚太区2024年同比增长近40%,拉动发展中国家整体增长近25%;欧洲市场实现30%以上的反弹式增长,带动发达国家整体增长约15%。

迈瑞国际业务中的微创外科、动物医疗、心血管等高潜力业务占国际收入的比重已接近10%。

分产品线看,2024年迈瑞体外诊断产线增长10.82%。其中国际业务同比增长超30%;医学影像产线全年增长6.60%。其中国际医学影像同比增长超过15%;生命信息与支持产线全年下滑11.11%,其中国际生命信息与支持实现了同比双位数增长。

美国市场方面,早在2018年,迈瑞旗下产品就被卷入了彼时的关税风波之中。今年升级的关税风波再度引发高度关注。

据透露,2018年加征关税并未影响迈瑞在美国市场的开拓。2018-2023年美国业务的年复合增速达到了10%,目前美国业务占收入的比重约为6%。随着高端产品占比持续提升,美国市场的盈利能力不断提升,目前毛利率超70%。

抵御新一轮关税风波,迈瑞也颇有信心。

迈瑞回应称,旗下超高端全身超声 Resona A20 预计今年可获批 FDA 注册,该产品平均售价比上一代高端超声高一倍,上市后可扩大美国超声可及市场规模至少一倍。此外,今年初美国对中国商品加征两次10%关税生效前,已提前根据意向订单在美备货,今年美国销售的产品基本不受到本轮关税影响。

另外,已在全球除美国外的13个国家布局生产基地,其中包括已获 FDA 认证的工厂,可根据关税政策灵活地调整产品生产场地,以此有效降低关税成本。

加码耗材、试剂布局

推进国际市场、数智化发展

今年是迈瑞五年计划的最后一年。迈瑞提出,下一个五年最重要的三个转型方向是数智化、流水化、国际化,这也是支撑下一个五年快速增长的重要方向。

过去,迈瑞在医疗设备领域已经搭建起国内同行业中最全的产品线,旗下监护仪、麻醉机、呼吸机、除颤仪、血球、超声等产品在全球市场占有率均居前三。

接下来,迈瑞将在流水型业务方面进一步发力。

迈瑞指出,仅计算IVD试剂、微创外科耗材、心血管耗材等业务的收入,目前流水型业务约占公司整体收入的三分之一,但这些业务的市场容量远远大于我们的设备业务,市场竞争格局也高度集中在进口品牌,并且未来耗材的行业增速也将显著快于设备。

迈瑞表示,研发方面将不断倾斜资源用于投入流水型业务,结合并购的方式加快耗材业务的布局,并且产品竞争力要逐渐对标国际一流水平。此外,加大流水型业务的市场推广力度,建立成熟的耗材销售队伍和经销体系,国内市场开始大规模突破头部三甲医院,海外市场全面向中大样本量客户转型。

同时,逐步建立起全球化生产制造体系,耗材业务的商业模式决定了以中国供应全球的方式难以满足海外客户的需求。据悉,迈瑞目前规划的海外生产基地中大部分是为IVD业务而准备的。

数智化方面,迈瑞已经有较为充分的探索。去年,迈瑞推出启元重症医疗垂类大模型,预计未来,启元大模型还将进入急诊、麻醉科、影像科、检验科等其他科室。

在知名医疗器械行业网站MD+DI最近发布的全球医疗器械企业TOP100榜单中,迈瑞前进两名,挺进全球前25,距离TOP20的目标还差五名,期待迈瑞尽快突破增长瓶颈,早日实现强势回升。