2024-03-15 10:26

大规模设备更新改造潮水涌来,医疗设备市场激起“千层浪”。

3月13日,国务院发布《推动大规模设备更新和消费品以旧换新行动方案》(以下简称《方案》)。其中指出,到2027年,工业、农业、建筑、交通、教育、文旅、医疗等领域设备投资规模较2023年增长25%以上(文末附全文)。

《方案》明确,提升教育文旅医疗设备水平。

其中指出,加强优质高效医疗卫生服务体系建设,推进医疗卫生机构装备和信息化设施迭代升级,鼓励具备条件的医疗机构加快医学影像、放射治疗、远程诊疗、手术机器人等医疗装备更新改造。推动医疗机构病房改造提升,补齐病房环境与设施短板。

据国家发展和改革委员会主任郑栅洁此前介绍,以设备为例,2023年,中国工业、农业等重点领域设备投资规模约4.9万亿元,随着高质量发展深入推进,设备更新需求会不断扩大,初步估算将是一个年规模5万亿以上的巨大市场。

在政策保障方面,《方案》明确,加大财政政策支持力度。把符合条件的设备更新、循环利用项目纳入中央预算内投资等资金支持范围。严肃财经纪律,强化财政资金全过程、全链条、全方位监管,提高财政资金使用的有效性和精准性。

优化金融支持。运用再贷款政策工具,引导金融机构加强对设备更新和技术改造的支持;中央财政对符合再贷款报销条件的银行贷款给予一定贴息支持。

加强要素保障。加强企业技术改造项目用地、用能等要素保障。对不新增用地、以设备更新为主的技术改造项目,简化前期审批手续。

强化创新支撑。聚焦长期困扰传统产业转型升级的产业基础、重大技术装备“卡脖子”难题,积极开展重大技术装备科技攻关。完善“揭榜挂帅”、“赛马”和创新产品迭代等机制,强化制造业中试能力支撑,加快创新成果产业化应用。

《方案》还明确,充分发挥市场配置资源的决定性作用,结合各类设备和消费品更新换代差异化需求,依靠市场提供多样化供给和服务。更好发挥政府作用,加大财税、金融、投资等政策支持力度,打好政策组合拳,引导商家适度让利,形成更新换代规模效应。

坚持鼓励先进、淘汰落后。建立激励和约束相结合的长效机制,加快淘汰落后产品设备,提升安全可靠水平,促进产业高端化、智能化、绿色化发展。加快建设全国统一大市场,破除地方保护。

四大医疗设备领域迎“高景气”

伴随诊疗需求的恢复和医院新基建的持续开展,医疗设备市场的原生发展动力在不断回温。加上接踵而至的外部政策扶持,设备市场未来前景可观。此次国家推出的设备更新换代政策对于医疗设备板块而言意义重大。

德邦证券分析,根据 Eshare 前瞻产业研究院,我国医疗设备2022年整体市场规模近 4000 亿元(占医疗器械整体规模 39%),医疗设备总体空间大。我们选择代表性的 CT、MR、XR、超声、内镜、血液透析机等医疗设备,以 8 年的平均更新换代周期为假设,测算得主流设备的更换需求对应2023年的整体市场空间弹性超 50%水平。

医疗设备领域国产化率仍有较大提升空间,随医院及 AI 配套升级,以内镜(进口率~85%)、MR、高端超声等为代表的高端医疗设备国产替代预计持续受益。本次医疗设备更新市场空间大,叠加 2023年行业整体同比增速较低下,2024年设备板块增长确定性较强。

此轮《方案》明确点名医疗设备四大领域更新改造:医学影像、放射治疗、远程诊疗、手术机器人,无疑将为这些领域的市场开拓按下“快进键”。

医学影像

根据Frost&Sullivan统计预测,2021年中国医疗影像市场规模(终端口径)达954亿人民币,预计到2026年,中国医疗影像设备市场规模有望增长至1486亿人民币。

我国医学影像设备每百万人口保有量相较发达国家存在较大提升空间,据招商银行研究院统计,目前人均保有量整体只相当于美国日本的20-30%,存在较大提升空间。

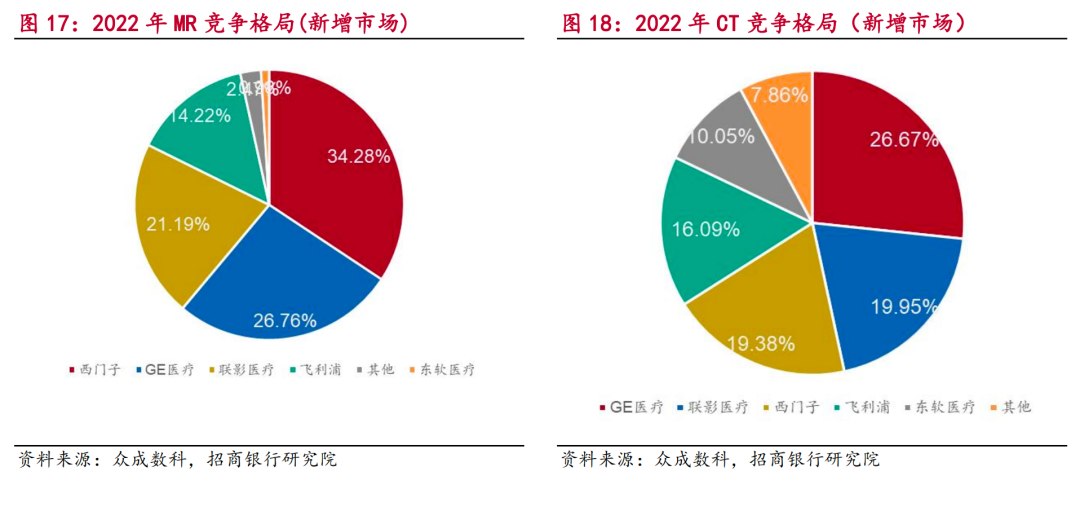

当前,高端医学影像设备市场仍由GE医疗、飞利浦医疗、西门子医疗(GPS)三家公司所主导,2022年三巨头合计市场份额超过65%。但国产方面突破迅速,随着整体研发投入增加、产品核心零部件技术不断攻克,加之政策扶持和基层设备市场需求攀升,国产影像中高端设备替代率持续提高。

如联影医疗在MR、CT、PET-CT领域实现较大突破,2022年国内市场份额分别达到21.19%、19.95%、28.48%,均位列细分领域前三。迈瑞医疗、开立医疗在超声领域取得 24.93%、3.78%市场占有率,位列领域第 1、5 位。

对医学影像设备细分市场新增市场竞争格局进行统计,2022 年各细分赛道国产化率较高的细分领域为 US、CT、PET-CT、MR,但国产化率均在 20-40%之间。

来源:招商银行研究所

放射治疗

中国疾控中心全国死因监测结果显示,目前我国居民因慢性病导致的死亡率上升至88.46%,其中恶性肿瘤所占构成比为27.23%,位居第一。目前,我国恶性肿瘤发病、死亡数持续上升,每年恶性肿瘤所致的医疗花费超过2200亿。在抗癌医疗技术上,国内市场还有巨大的潜在需求。

放射治疗设备作为目前肿瘤治疗中的一种重要治疗工具,主要包括医用直线加速器、伽马刀、Cyberknife(射波刀)、TomoTherapy(螺旋断层放疗)、质子重离子设备等。其中直线加速器和伽马刀的需求增速相对较高,中国放疗设备行业中医用直线加速器和伽马刀两大放疗设备占据近90%的市场份额。

瓦里安和医科达作为放射治疗设备龙头企业,占据了我国 RT 市场主要份额。两者市场份额超过80%,处于绝对垄断地位。

华经产业研究院统计显示,从行业竞争格局来看,高能放疗设备领域被国际巨头牢牢把持,新华医疗以2.1%的市占率位居第三;低能放疗设备国产化率较高,新华医疗以36.8%的市占率位居第一,国产厂商东软医疗、联影医疗分别以13.2%、11.8%的市占率位居第四、第五。

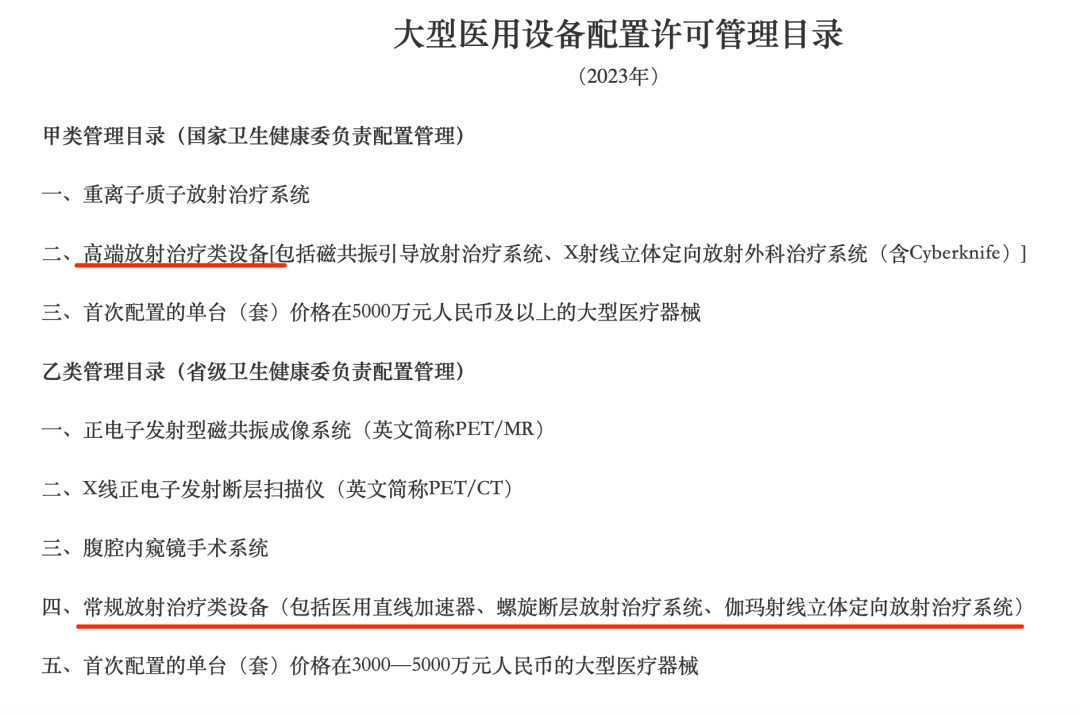

放疗设备均价超过500万,属于大型医用设备范畴。放疗设备配置数由国家或省级政府根据所在地癌症发病情况制定合理配置规划。因此,政策走向是决定放疗设备装机量的关键因素。

“十四五”期间,全国规划配置大型医用设备3645台,其中甲类117台,乙类3528台。

近日,国家卫健委发布《国家卫生健康委关于调整“十四五”大型医用设备配置规划的通知》。其中提到:“十四五”期间,全国重离子质子放射治疗系统配置规划数新增8台(套),专门用于社会办医疗机构,分年度实施,准入标准不变。

远程诊疗

在分级诊疗落地过程中,远程医疗发挥着不可替代的作用,很大程度上缓解我国医疗资源不均衡问题。

《“十四五”医疗装备产业发展规划》提出,发展新一代医学影像装备,推进智能化、远程化、小型化、快速化、精准化、多模态融合、诊疗一体化发展。

围绕智能疾控、急诊急救、远程重症监护、中医诊疗、医院管理、健康管理等重点方向,创新5G应用场景, 开展智慧医疗健康装备和应用创新,培育可复制、可推广的 5G智慧医疗健康新产品、新业态、新模式。

推进远程问诊、远程会诊等发展,推动构建有序的分级诊疗格局,促进高端医疗资源下沉服务基层。

据健康报报道,海南省卫生健康委副主任张毓辉指出,设备更新、引入创新技术,可赋能现有基层医疗卫生人员。例如,部署人工智能辅助诊断系统,利用数字化病例库、临床决策支持系统(CDSS)等工具,可弥补基层医务人员诊疗经验的不足;也可为卫生室配备便携化、小型化医疗设备,依托数字新基建,通过“基层操作+上级诊断”改变原有的服务模式等。

今年政府工作报告中提到,着眼推进分级诊疗,引导优质医疗资源下沉基层。政策层面接连刺激,远程诊疗设备市场将加速释放。

手术机器人

目前手术机器人主要分为腔镜机器人、骨科机器人、经自然腔道机器人、泛血管机器人及经皮穿刺机器人五个赛道,其中腔镜机器人为目前手术机器人最主流、商业化最成熟的赛道。

德邦证券统计,目前机器人手术的渗透率极低,潜在可渗透空间大。根据Josh Feldstein等《Cost of ownership assessment for a da Vinci robot based on USreal-world data》,2017年,约5500家美国医院中,共有2800家拥有达芬奇手术机器人,占比51%。

沙利文数据显示,2020年国内手术机器人市场规模达到4.3亿美元,复合增速为35.7%;预计到2026年达到38.4亿美元,年复合增速预计为26.2%,市场潜力巨大。

手术机器人赛道四年来国内融资超过百次,但仍有巨大的市场空白待开发。据精锋医疗招股书,截至2022年11月底,中国有不足17%的三甲医院安装了腔镜手术机器人,未来可开拓空间大。

巨大的市场潜力吸引国内外械企巨头争相入局,但国产手术机器人在盈利方面仍面临难题。投入周期长、投资回报慢、持续投入成本高是目前手术机器人企业商业化道路的主要阻碍。

去年1月,工业和信息化部等十七部门联合发布《“机器人+”应用行动实施方案的通知》,提出研制咨询服务、手术、辅助检查、辅助巡诊、重症护理、急救、生命支持、康复、检验采样、消毒清洁等医疗机器人产品。围绕神经系统损伤、损伤后脑认知功能障碍、瘫痪助行等康复治疗需求,突破脑机交互等技术,开发用于损伤康复的辅助机器人产品。

政策春风正在助力国产手术机器人攻克发展困境,但如何扭转亏损依然是相关公司亟待解决的问题。

医疗设备大规模更新在即,除上述四大领域之外,其他相关医疗设备也将受到助益,巨大的增量市场正徐徐拉开帷幕。